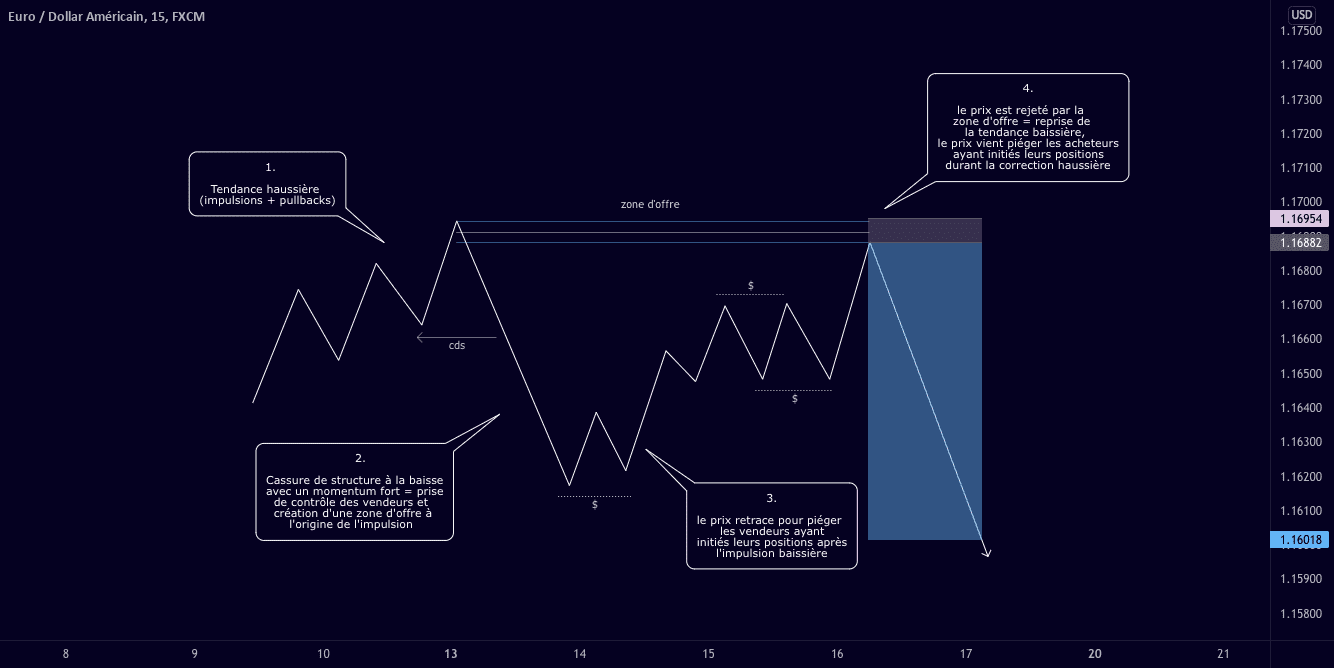

Voici un schéma qui montre comment profiter d’un retournement de tendance avec des trades offrants d’ excellents retours sur investissement .

(À noter qu’ici, j’ai utilisé un set-up de vente pour l’exemple. Mais bien entendu, les mêmes principes s’appliquent pour un set-up d’achat ).

Le schéma se découpe en 4 phases .

Il est important que celles-ci soient parfaitement respectées pour s’assurer un taux de réussite optimal .

Phase 1 – Tendance initiale

La première étape est de repérer la tendance initiale du marché qui est dans le cas présent, une tendance haussière.

De préférence, celle-ci doit présenter un faible momentum (le prix retrace immédiatement après avoir cassé un plus haut, pas de bougies de tailles conséquentes, etc.)

Le fait que cette tendance perde en momentum indique un essoufflement du mouvement et un potentiel changement de direction de la part du prix .

Phase 2 – Retournement brutal de la tendance

Le marché regagne soudainement de la volatilité et opère un virage à 180°.

Hausse du momentum , la taille des bougies augmente, création de zones de déséquilibre.

Le prix vient casser les niveaux de support majeurs créés précédemment, venant confirmer que la tendance initiale est terminée .

On note l’apparition d’une zone d’offre importante à l’origine de l’impulsion baissière, car on comprend que c’est une forte accumulation d’ordres de vente qui est à l’origine de ce mouvement brutal.

Phase 3 – Manipulation

C’est la phase durant laquelle la majorité des traders se font piéger .

En effet, un retournement de tendance ne s’effectue pas de manière aussi simple.

Règle numéro 1 : le marché se déplace toujours là où se trouvent les zones de liquidité (les stop loss).

Cela veut dire que pour que le prix continue sa chute, il faut qu’il y ait également des acheteurs en position .

Cependant, la majorité des acheteurs s’est fait sortir suite à l’impulsion baissière.

Le but de la phase 3 va donc être de ramener de nouveaux acheteurs sur le marché.

Pour faire simple, on s’attend à une correction haussière avant une seconde vague baissière.

Après l’impulsion baissière, de nombreux traders vont précipitamment initier des positions vendeuses, de peur de manquer la suite du mouvement.

Cependant, les vendeurs initiaux (ceux à l’origine du changement de tendance) sont déjà en profit et clôturent une partie de leurs positions .

Cela à pour effet d’ amoindrir la pression vendeuse et cause la remontée du prix .

Les traders ayant vendu tardivement en bas de l’impulsion vont par conséquent fournir la liquidité nécessaire au prix pour effectuer sa correction à la hausse .

La montée du prix fait inévitablement rentrer de nouveaux acheteurs sur le marché.

Phase 4 – Confirmation

C’est l’étape finale qui va permettre de valider ou non le retournement de tendance.

Pour confirmer que le set-up est valide, il suffit d’attendre un rejet du prix sur la zone d’offre .

Ce rejet peut être une configuration en chandelier, une figure de retournement, une cassure de moyenne mobile, etc.

Les critères d’un rejet valide sont à définir par le trader selon ses préférences et ce qu’il juge comme étant le plus efficace.

Attendre une confirmation est très important.

Cela démontre que les vendeurs initiaux défendent toujours leurs positions et réinvestissent dans l’espoir de voir le prix réamorcer sa chute .

Cela indique également que les nouveaux acheteurs présents sur le marché n’ont pas assez d’influence sur le prix et ne sont pas en pouvoir de l’emmener plus haut.

Dans le cas du set-up de vente, il suffit d’initier une position de vente après le rejet du prix, en plaçant le stop loss au-dessus de la zone d’offre.

De cette manière, cela permet d’avoir une position avec une exposition au risque très faible et un gain potentiellement conséquent.

Voici un schéma qui montre comment profiter d’un

retournement de tendance avec des trades offrants d’

excellents retours sur investissement.

(À noter qu’ici, j’ai utilisé un set-up de vente pour l’exemple. Mais bien entendu, les

mêmes principes s’appliquent pour un set-up d’achat).

Le schéma se découpe en

4 phases.

Il est important que celles-ci soient

parfaitement respectées pour s’assurer un taux de réussite optimal.

Phase 1 – Tendance initiale

La première étape est de

repérer la tendance initiale du marché qui est dans le cas présent, une tendance haussière.

De préférence, celle-ci doit présenter un

faible momentum (le prix retrace immédiatement après avoir cassé un plus haut, pas de bougies de tailles conséquentes, etc.)

Le fait que cette tendance perde en momentum indique un

essoufflement du mouvement et un potentiel changement de direction de la part du prix.

Phase 2 – Retournement brutal de la tendance

Le marché regagne soudainement de la volatilité et opère un virage à 180°.

Hausse du momentum, la taille des bougies augmente, création de zones de déséquilibre.

Le prix vient casser les niveaux de support majeurs créés précédemment, venant

confirmer que la tendance initiale est terminée.

On note l’apparition d’une

zone d’offre importante à l’origine de l’impulsion baissière, car on comprend que c’est une

forte accumulation d’ordres de vente qui est à l’origine de ce mouvement brutal.

Phase 3 – Manipulation

C’est la phase durant laquelle

la majorité des traders se font piéger.

En effet, un retournement de tendance ne s’effectue pas de manière aussi simple.

Règle numéro 1 : le marché se déplace toujours là où se trouvent les

zones de liquidité (les stop loss).

Cela veut dire que pour que le prix continue sa chute, il faut qu’il y ait également des

acheteurs en position.

Cependant, la majorité des acheteurs s’est fait sortir suite à l’impulsion baissière.

Le but de la phase 3 va donc être de ramener de

nouveaux acheteurs sur le marché.

Pour faire simple, on s’attend à une correction haussière avant une seconde vague baissière.

Après l’impulsion baissière, de nombreux traders vont précipitamment initier des positions vendeuses, de peur de manquer la suite du mouvement.

Cependant, les vendeurs initiaux (ceux à l’origine du changement de tendance) sont déjà en

profit et clôturent une partie de leurs positions.

Cela à pour effet d’

amoindrir la pression vendeuse et cause la remontée du prix.

Les traders ayant vendu tardivement en bas de l’impulsion vont par conséquent fournir la

liquidité nécessaire au prix pour effectuer sa correction à la hausse.

La montée du prix fait inévitablement rentrer de

nouveaux acheteurs sur le marché.

Phase 4 – Confirmation

C’est l’étape finale qui va permettre de valider ou non le retournement de tendance.

Pour confirmer que le set-up est valide, il suffit d’attendre un

rejet du prix sur la zone d’offre.

Ce rejet peut être une configuration en chandelier, une figure de retournement, une cassure de moyenne mobile, etc.

Les critères d’un rejet valide sont à définir par le trader selon ses préférences et ce qu’il juge comme étant le plus efficace.

Attendre une confirmation est très important.

Cela démontre que les vendeurs initiaux

défendent toujours leurs positions et réinvestissent dans l’espoir de voir le

prix réamorcer sa chute.

Cela indique également que les nouveaux acheteurs présents sur le marché n’ont

pas assez d’influence sur le prix et ne sont pas en pouvoir de l’emmener plus haut.

Dans le cas du set-up de vente, il suffit d’initier une position de vente après le rejet du prix, en plaçant le stop loss au-dessus de la zone d’offre.

De cette manière, cela permet d’avoir une position avec une exposition au risque très faible et un gain potentiellement conséquent.